|

|

Игорь КИРИЛЛОВ

Sага

O

Sерверах

Рынок серверов и СХД 2009:

упадок и возрождение

В 2009 году объем украинского рынка

серверов и СХД сократился

примерно в 2,5 раза. Хотя был отмечен

и ряд положительных тенденций. Например,

в лидеры рынка начали пробиваться

отечественные производители,

а со второй половины года наметились

предпосылки возрождения сегмента.

О

том, что 2009 год для мировых, и особенно

украинских

ИТ-компаний был, мягко говоря, непростым, говорено уже немало. Однако

спады всегда чередуются с подъемами, и текущая экономическая рецессия не

исключение. Это видно, в частности, на примере рынка серверов и СХД, речь

о котором пойдет в данной статье.

Первые два

квартала минувшего года иначе как провальными и не называют. Добавим к

этому два последних квартала 2008-го и получим 12 месяцев, которые отрасль

провела «в нокауте». Однако, начиная с лета 2009 года активность на рынке

серверов и СХД начала постепенно восстанавливаться.

Согласно

экспертным оценкам и данным, полученным аналитическим отделом «СиБ», в

2009 году на украинском рынке было реализовано около 8 тыс. единиц

серверного оборудования на сумму $40–43 млн. — это показатель 2005–2006

годов. Отметим, что на вторую половину 2009-го пришлось 75% годовых

продаж. Для сравнения: 2008 год закончился с результатом примерно в 20

тыс. реализованных серверов и $125 млн. Не лучше ситуация и на рынке

внешних дисковых систем хранения данных, который в прошлом году не

превышал $10 млн., в то время

как в 2008-м находился на

уровне $25–27 млн.

____________________________________________________

В 2009

году на украинском рынке было реализовано

около

8 тыс. единиц серверного оборудования на сумму

$40–43

млн. — это показатель 2005-2006 годов.

Не

лучше ситуация и на рынке внешних дисковых СХД,

который в прошлом году не превышал $10 млн.

____________________________________________________

Смена

лидеров

Однозначный

лидер серверного рынка в Украине — компания Hewlett-Packard, рыночная доля

которой составляет около 50% в количественном выражении и 40–45% в

денежном. Отметим также, что продукция НР занимает в Украине почти 2/3

сегмента блейд-серверов. Второе место удерживает IBM, третье — Sun

Microsystems. Небольшие продажи отмечены у Fujitsu, а вот продажи «лезвий»

Dell в 2009 году носили эпизодический характер. В то же время ни один из

отечественных производителей не продавал собственных модульных серверов,

100% сегмента здесь удерживают мировые компании. Схожая ситуация в сфере

RISC/EPIC-серверов, доля которой в денежном выражении составила в 2009

году почти половину серверного рынка — $18–20 млн. (годом ранее — около

$30 млн.). Здесь были представлены всего три компании — HP, IBM и Sun, по

объемам продаж занявшие соответственно первое (45– 47%), второе (31–33%) и

третье (21–23%) места.

_______________________________________________________

Объем

рынка RISC/EPIC-систем в 2009 году в Украине

достиг

$18-20 млн., что составляет почти половину

от

общего объема продаж во всем серверном сегменте.

______________________________________________________

Как и

прежде, наиболее активным остается сегмент х86-серверов.

Согласно экспертным оценкам, первое место удерживает НР (в том числе

благодаря «промо моделям» — серверам стоимостью менее $1 тыс.), второе —

Dell, зато три последующих места в первой пятерке занимают украинские

компании «Прайм», «Энтри» и «Спецвузавтоматика». Впервые за последние годы

отечественные производители вышли на лидирующие позиции по количеству

реализованных систем в данном сегменте. Это можно считать наиболее

значимым событием на рынке.

______________________________________________________

В

первую пятерку компаний-производителей

украинского сегмента серверов х86 по количеству

проданных систем входят компании НР, Dell, «Прайм»,

«Энтри» и «Спецвузавтоматика».

_____________________________________________________

В денежном

выражении ситуация несколько иная, и первая пятерка в сегменте

х86-серверов представлена компаниями HP, IBM, Sun, Dell и «Прайм».

Что

касается преобладания процессорных архитектур, то серверы на базе Intel

Xeon продолжали вытеснять продукцию AMD. Если в лучшие времена на

украинском рынке процессоры AMD Opteron занимали до 20%, в 2008-м —

10–12%, то в 2009 году их доля не превышала 5–7%. Во многом эта ситуация

стала возможной благодаря выходу нового поколения Xeon на базе архитектуры

Nehalem, которая коренным образом изменила строение серверных процессоров

Intel и, главное, лишила Opteron технологических преимуществ. По сути,

Nehalem использует архитектуру, схожую с той, которую AMD реализовала еще

в 2004 году в первых процессорах Opteron. То есть между компаниями

существовал почти пятилетний технологический разрыв, однако AMD не смогла

воспользоваться этим преимуществом для завоевания лидерства на рынке

серверных микропроцессоров. Справедливости ради стоит напомнить, что

прообразом как Opteron, так и новых Xeon (Nehalem) служит архитектура

RISC-процессора Alpha, разработанная компанией DEC еще в начале 90-х.

Системы

хранения данных

Наиболее

интересным событием на рынке СХД является то, что Dell наконец-то начала

продавать в Украине продукцию EqualLogic, ориентированную на сектор SMB.

Напомним, что компания-производитель СХД была куплена Dell в 2007-2008

годах за $1,4 млрд. До того как вывести на рынок новые продукты, Dell в

рамках альянса Dell|EMC поставляла на рынок СХД EMC под своей

торговой маркой. Теперь же, когда Dell обзавелась собственной линейкой

систем хранения и стала постепенно отказываться от продукции партнера,

альянс начал разрушаться.

Другой

крупнейший ОЕМ-партнер ЕМС — компания Fujitsu Siemens Computers — после

преобразования в Fujitsu Technology Solutions также постепенно сокращает

в своем портфолио количество СХД EMC в пользу разработок материнской

компании Fujitsu, которая также разрабатывает и производит системы

хранения. Hewlett-Packard, в свою очередь, вывел на украинский рынок

LeftHand — новые СХД типа SAN (компания LeftHand Networks была куплена НР

в конце 2008 года). Однако конкуренции между системами EqualLogic и

LeftHand не наблюдается, поскольку они адресованы различным сегментам.

Украинские отражения

мировых пейзажей

Украинский серверный

сегмент, конечно же, интегрирован в общемировой рынок. Тем не менее

существует местная специфика работы производителей, как, наверное, и на

любом другом локальном рынке. Например, если на мировом серверном рынке

компании IBM и HP занимают примерно одинаковые доли в денежном выражении

(32% и 31% соответственно), то в Украине ситуация разительно отличается:

здесь доля НР составляет около 45%, а вот IBM только 15–17%. Это говорит о

том, что успехи «Голубого гиганта», а также маркетинговые усилия,

прилагаемые в США или Западной Европе, не транслируются напрямую на

украинский рынок. Похожая ситуация и с компанией Dell, блейд-серверы

которой занимают на мировом и европейском рынках около 10%, в Украине же —

не более 3–4%.

Интересна также ситуация

с местным представительством компании Intel. Не секрет, что одна из

главных функций любого регионального офиса мировой компании — это

поддержка продаж. А что является объектом продаж для Intel? Главным

образом, различные чипы, платформы для них и некоторая сопутствующая

продукция вроде SSD-дисков. Несмотря на широкий диапазон решений, в нашей

стране на базе продуктов Intel производятся только Пк

и серверы. Этот сегмент здесь, конечно же, процветает, но

происходит это за счет поставок техники, выпущенной за рубежом. Местные

продажи неудержимо катятся вниз. Традиционный для компании рынок ПК

местной сборки сократился, по сравнению с 2008-м годом, наполовину. Это

произошло как из-за негативных экономических тенденций, так и по причине

того, что пользователи все чаще предпочитают портативные компьютеры или

даже нетбуки вместо традиционных «десктопов». Ноутбуки не производятся

украинскими компаниями в сколько-нибудь значимых количествах, но в то же

время забирают долю рынка ПК. Таким образом, хотя в глобальном смысле

Intel все равно в выигрыше, динамика продаж пользовательских процессоров в

Украине падает.

Такая же ситуация и в

сегменте серверов: удельный вес местной сборки продолжает снижаться, доля

отечественных компаний в 2009 году не превышала 30% от общего количества

проданных систем. В то же время больше половины этой доли составляют

платформы Supermicro. И опять-таки получается, что в глобальном отношении

серверы на базе процессоров Intel доминируют на рынке, вместе с тем

локальные продажи не дотягивают и до 15% сегмента.

Дистрибуция, или путь

к покупателю

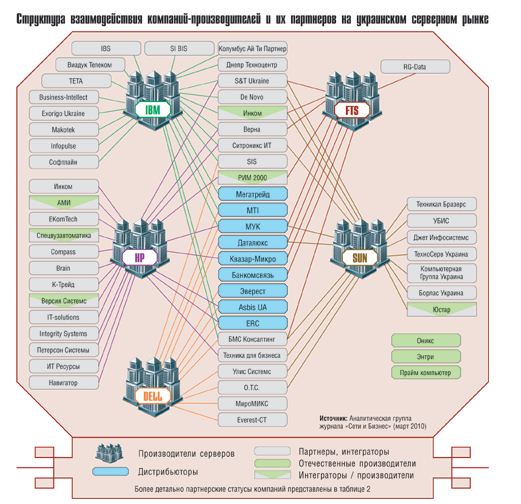

Ни один мировой

производитель серверов не обходится без обширной партнерской сети, в том

числе и в Украине. Как правило, продажи строятся по классической

трехуровневой схеме: производитель — дистрибьютор (партнер первого уровня)

— дилер (реселлер, партнер второго уровня). Некоторые компании-партнеры,

имеющие специальный статус, могут завозить оборудование напрямую, минуя

дистрибьюторов (т.н. прямые партнеры, в роли которых, как правило,

выступают крупные системные интеграторы).

Из пяти мировых

производителей непосредственную коммерческую деятельность в нашей стране

может вести только IBM — через свое дочернее предприятие «IBM Украина».

Все остальные представительства осуществляют в основном функции

технической и маркетинговой поддержки. Отметим, что компания Fujitsu после

консолидации у себя 100% акций СП Fujitsu Siemens Computer ввела ее в

состав своего подразделения Fujitsu Technical Solutions (FTS). Кроме того,

к FTS было присоединено глобальное интеграторское подразделение Fujitsu

Services, которое до этого действовало как отдельный субъект. Таким

образом, FTS потенциально может самостоятельно вести проекты в Украине; в

то же время Dell, HP и Sun Microsystems работают в нашей стране только

через местные компании.

Для дифференциации

партнеров каждый производитель вводит для них специальные статусы (табл.

1).

При этом у каждого

производителя статусы отличаются не только названием, но и набором

преимуществ, которые предоставляются в рамках партнерства. Тем не менее в

общих чертах у всех производителей наборы преференций и требования к

партнерам во многом сходятся и подразделяются на материальную и

нематериальную

составляющие. К первой группе относятся скидки на продукцию, финансовые

бонусы за результаты продаж, всевозможные компенсации (в т.ч. за рекламную

деятельность), доступ к маркетинговым фондам, подарки. К нематериальным

методам стимулирования можно отнести обучение специалистов, доступ к

закрытой для внешнего мира технической и маркетинговой информации,

техническую поддержку и консультации экспертов производителя,

централизованную маркетинговую поддержку и т.д.

Как

правило, внутренняя политика производителей подразумевает, кроме наличия

дистрибьюторов, три типа партнерских статусов (примерно соответствующих

понятиям «базовый», «продвинутый», «эксперт»), которые присваиваются в

зависимости от наличия в штате сертифицированных специалистов, опыта и

объема продаж партнерской компании. Основные украинские партнеры мировых

производителей в сфере серверов и СХД представлены в таблице 2 и на

схеме.

В нашей стране наиболее

развитую партнерскую сеть, включающую несколько сотен участников,

поддерживает Hewlett-Packard. У этого производителя пять

дистрибьюторов, четыре из которых («Квазар-Микро», ERC, ASBIS UA и МУК)

занимаются поставками серверного оборудования. Своим партнерам НР

присваивает два основных статуса — Preferred Partner («привилегированный

партнер»),

GOLD Preferred Partner

(«Золотой» привилегированный партнер») и дополнительный статус —

«партнер-специалист». Партнеры со статусом GOLD Preferred Partner могут

приобретать специализацию в определенных сферах, в результате получая

дополнительные статусы «партнера-специалиста», которые могут получить

только компании уровня GOLD Preferred Partner в случае их углубленной

специализации на каком-либо направлении, например, серверах, СХД, сетевом

оборудовании и т.д. На момент подготовки публикации в HP числилось около

50 Preferred Partner и почти столько же «партнеров-специалистов». Кроме

того, некоторые компании имеют статус Logistic Service Partner, что

позволяет им напрямую завозить в Украину оборудование НР, минуя

дистрибьюторов.

Компания

Dell поддерживает в Украине сразу шесть дистрибьюторов. К ним

относятся МУК, MTI, «Даталюкс», «Эверест», ERC и ASBIS UA и шесть прямых

партнеров — «БМС-Консалтинг», О.Т.С., Everest computer technologies, SIS,

«МироМИКС Юнайтед» и «Улисс Системс». При этом две последние компании

являются основными партнерами Dell в области серверного оборудования и

СХД. Кроме того, «МироМИКС», «Улисс» и «БМС-Консалтинг» имеют статус

Authorized Service Provider, который обозначает, что они могут

самостоятельно выполнять сервисное обслуживание оборудования

производителя. При этом если у заказчика контракт на поддержку заключен с

одной из этих трех компаний, то в случае поломки, например, сервера

устранением неисправностей займется именно эта компания, а не Dell. В

целом же производитель, кроме дистрибьюторского статуса Authorized

Distributor, предлагает три градации для локальных партнеров — Registered

Partner, Certified Partner и Certified Enterprise Architecture Partner.

В свете

недавних событий компания Sun Microsystems перестала быть

самостоятельным субъектом хозяйственной деятельности, а следовательно, ее

партнерская политика, скорее всего, претерпит изменения в соответствии с

требованиями нового владельца — Oracle. По состоянию на середину февраля

2010 года официальной позиции относительно изменения партнерских программ

еще не было в связи тем, что процесс интеграции компаний все еще

продолжается. В 2009 году, то есть до слияния, Sun поддерживал в Украине

двух дистрибьюторов — МУК и «Даталюкс», а также полтора десятка партнеров,

разделенных на три группы: Associate, Principle и Executive.

Компания

IBM в сегменте серверов и СХД поддерживает в нашей стране

четырех дистрибьюторов: «Мегатрейд», МУК, ERC, MTI и сеть из нескольких

десятков партнеров. Наиболее многочисленной является группа Member, около

пятнадцати компаний имеют статус Advanced и всего четыре — Premier. Также

три статуса — Partner, Select и Expert — предлагает своим партнерам

компания Fujitsu. Первый из них можно получить, пройдя

регистрацию на официальном сайте и подтвердив продажи решений FTS в

течение последних трех месяцев. Статус Select требует дополнительной

сертификации по выбранным направлениям, а Expert подразумевает углубленную

специализацию в том или ином виде продукции. Кроме того, в нашей стране у

FTS есть четыре дистрибьютора — МУК, «Банкомсвязь», «Даталюкс» и

«Квазар-Микро».

Отметим, что в 2009 году

структура серверной дистрибуции в Украине немного изменилась. Новыми

дистрибьюторами HP стали возрожденная «Квазар-Микро» и ASBIS UA.

«Квазар-Микро» будет также завозить в Украину технику Fujitsu и серверные

платформы Supermicro (до этого единственным дистрибьютором этого

производителя в нашей стране была компания «Оникс»). Компания MTI получила

статус дистрибьютора Dell. Также отметим, что единственным дистрибьютором,

который завозит в Украину продукцию всех пяти основных серверных

производителей, является компания МУК.

Виртуальный соблазн

виртуализации

Кроме отголосков мировых

пертурбаций, на украинском рынке серверов и СХД ощущались и собственные

внутренние тенденции. Весь прошлый год со стороны потенциальных клиентов

сохранялся стойкий интерес к решениям для виртуализации

серверной инфраструктуры и систем хранения данных. Особенно сильно эта

тенденция проявлялась в первые полгода, когда компании, все еще пребывая в

шоковом состоянии, судорожно пытались найти способ сэкономить. Однако, по

словам представителей украинских ИТ-компаний, интерес нечасто перерастал в

реальные проекты. Не чувствуя уверенности в завтрашнем дне, потребители не

спешили вкладывать деньги в проекты со сроком окупаемости более года. Тем

более, и денег-то не было. Когда же во второй половине года у компаний

все-таки начали появляться реальные средства, интерес

к виртуализации пошел на спад и вернулся на прежний уровень, поскольку

заказчики вновь обратились к известным и проверенным решениям, в

частности, аппаратным серверам.

Тем не

менее в украинских ИТ- компаниях уверены — за виртуализацией будущее. У

заказчиков скопился большой парк вычислительного оборудования,

приобретенного раньше в расчете на растущий бизнес, а поскольку деловая

активность упала, большое количество техники превратилось в балласт.

Поскольку денег на новые серверы и СХД выделяется мало, а бизнес все равно

ставит новые задачи, все чаще возникает вопрос рационального использования

ресурсов. Таким образом, ПО для виртуализации может стать тем фактором,

который позволит компаниям оптимизировать ИТ-инфраструктуру и больше не

покупать новые аппаратные системы. Но с другой стороны, такая ситуация

может естественным образом сократить объем серверного рынка. Поэтому,

скорее всего, в ближайшие годы поставщики будут искать баланс между

продажей виртуализированных и реальных решений.

Мир

проектов и заказчиков

В прошлом

году большинство заказчиков снова сократили бюджеты, причем изменилось

само отношение к деньгам, выделяемым на ИТ. Если до кризиса у заказчика,

как правило, была вполне конкретная сумма, которую надо было освоить, то

теперь бюджет стал «потенциальным». То есть деньги существуют только

теоретически, реальные же суммы могут приходить с большими задержками. При

этом клиенты утверждают ИТ-бюджет, скажем, не на год, как раньше, а на

квартал, месяц, под

конкретный проект — в зависимости от ситуации в собственном

бизнесе. На эти процессы влияет и неопределенность ситуации в банковской

сфере.

_______________________________________________________

В 2009

году многие крупные заказчики предпочитали

работать с несколькими небольшими интеграторами,

предоставлявшими более дешевое и вместе с тем

качественное решение, вместо того чтобы отдавать

проект

«под ключ» одному исполнителю.

_____________________________________________________

Сокращение бюджетов

привело к тому, что стало меньше обращений к крупным

компаниям-интеграторам. Заказчик в 2009 году предпочитал работать с

группой небольших компаний, которые в результате предоставляли более

дешевое и вместе с тем качественное решение, вместо того чтобы отдавать

проект «под ключ» одному исполнителю. К тому же ряд крупных компаний

создали собственных, «карманных» интеграторов, обслуживающих только «свое»

предприятие.

В Украине банковский

сектор был одним из наиболее активных потребителей серверов и СХД. Теперь

же этот сектор существенно сократился, много крупных проектов заморожены

или отменены. Кроме того, резкое уменьшение объемов кредитования привело к

тому, что множество компаний не могут изыскать средства на развитие ИТ.

Таким образом, банковский сектор не только тонет сам, но и тянет за собой

других. Из числа покупателей серверов и СХД в 2009 году практически

полностью ушли государственный и промышленный секторы, где объем заказов

сократился в несколько раз. Наиболее активными покупателями остаются

организации телекоммуникационного сегмента, также начинает возрастать

значение крупных розничных торговых сетей.

Денежный объем рынка не

упал еще больше только благодаря долгосрочным крупным проектам (в

частности для банков), инвестируемым из-за рубежа, проектам

государственных организаций (благодаря кредитам МВФ) и телеком-операторам.

В то же время сектор SMB, который только начал было выбиваться у нас в

стране в серьезные потребители, в прошлом году почти полностью

«провалился». Большинство проектов, для которых планировалось поставить

системы среднего уровня, были профинансированы, мягко говоря,

недостаточно. В результате интеграторам, чтобы не терять проект,

приходилось поставлять системы начального уровня. Таким образом, в 2009

году в Украине более-менее ощутимо развивались проекты верхнего сегмента и

диапазона

Low-End

решений. Это характерно как для серверов, так и для СХД.

В 2010–2011 годах

интеграторы связывают перспективы развития рынка в том числе с проектами

для «Евро-2012», экспансией операторов цифрового телевидения, а также

интернет-провайдерами. Кроме того, среди главных условий роста называют

устойчивый курс национально валюты. Среди наиболее ожидаемых

технологических событий 2010 года можно назвать выход новых процессоров

Intel Xeon MP для 4–8-процессорных серверов, появление 4-ядерного Itanium

(Tukwila), RISC-процессоров IBM POWER7, а также 12-ядерных AMD Opteron.

Игорь КИРИЛЛОВ,

igor@sib.com.ua

СиБ

|

Борьба на рынке

принимает ожесточенный характер

Прошедший год можно назвать годом оптимизации решений в

области серверов и СХД. В предшествующий кризису период повышенной

экономической активности заказчики приобрели большое количество

аппаратных решений в надежде на дальнейший рост бизнеса. Для многих,

к сожалению, этот рост так и не наступил. Таким образом, в

распоряжении многих компаний оказался значительный парк техники.

Притом, что средств на покупку новых систем или переоснащение

существующих, как правило, нет, клиенты пытаются использовать

имеющиеся ресурсы с максимальной эффективностью. Соответственно,

растет спрос на решения, позволяющие оптимизировать работу

существующих ИТ-систем (виртуализация, дедупликация, архивирование и

т.д.) и услуг, но падает объем рынка аппаратных систем.

Прошедший год можно назвать годом оптимизации решений в

области серверов и СХД. В предшествующий кризису период повышенной

экономической активности заказчики приобрели большое количество

аппаратных решений в надежде на дальнейший рост бизнеса. Для многих,

к сожалению, этот рост так и не наступил. Таким образом, в

распоряжении многих компаний оказался значительный парк техники.

Притом, что средств на покупку новых систем или переоснащение

существующих, как правило, нет, клиенты пытаются использовать

имеющиеся ресурсы с максимальной эффективностью. Соответственно,

растет спрос на решения, позволяющие оптимизировать работу

существующих ИТ-систем (виртуализация, дедупликация, архивирование и

т.д.) и услуг, но падает объем рынка аппаратных систем.

В этих условиях

отечественное производство серверов практически сошло на нет. На

рынке остались буквально несколько компаний, которые способны

зарабатывать на этом, в их числе и «Прайм Компьютер». Спаду

отечественного рынка производства серверов способствует широкое

распространение недорогих серверов начального уровня под торговыми

марками мировых производителей А-бренд (так называемые «промо

модели»). Однако рынок СХД в сложных экономических условиях

вел себя достаточно предсказуемо – увеличился спрос на системы

среднего и особенно начального уровня. В то же время сегмент СХД

верхнего диапазона сократился.

В целом же рынок

серверов и систем хранения данных 2009 года вернулся на уровень

трехлетней давности. Тем не менее со второго полугодия началось

постепенное оживление продаж, и мы надеемся, что эта тенденция

продолжится и в 2010 году. Сейчас ожидания многих компаний на

ИТ-рынке связаны с проведением в Украине чемпионата Европы по

футболу в 2012 году, который, по идее, должен стимулировать развитие

отрасли информационных технологий в ближайшие несколько лет. Но

реальные крупные проекты в этом направлении носят эпизодический

характер.

Кроме того, стоит

учитывать тот факт, что рецессия в экономике привела к тому, что на

украинском рынке фактически не появляются новые крупные компании в

какой бы то ни было сфере, которые своими заказами могли бы

стимулировать ИТ-отрасль. Более того, действующие организации

значительно сократили свои ИТ-бюджеты или же вообще свернули

деятельность. Таким образом, получается, что все более-менее крупные

организации уже охвачены ИТ, и настоящая борьба в ближайшее время

развернется не столько за получение новых (их почти нет), сколько за

удержание существующих заказчиков.

В прошлом году на

рынке серверов и СХД было отмечено немало знаковых технологических,

даже, скорее, рыночнотехнологических событий. Кроме широко

обсуждаемых покупок (Oracle / Sun Microsystems, Hewlett-Packard /

3Com) стоит упомянуть альянс VCE (VMWare, Cisco, EMC), результатом

которого стало комплексное программно-аппаратное решение Vblock для

дата-центров. Напомню, что этому предшествовало еще одно громкое

событие – выход на серверный рынок компании Cisco, которая в 2009

году представила собственную вычислительную платформу Unified

Computing System. В ответ на подобный ход традиционные участники

серверного рынка отреагировали весьма решительно. Например, IBM тут

же включила в свой портфель решений сетевые продукты компании

Brocade.

|

|

Рынок стал

меньше — конкуренция острее

Прошедший

год был богат всевозможными событиями как рыночного, так и

технологического характера. Например, можно отметить повышение

спроса на СХД с твердотельными (SSD) дисками. Если раньше такие

носители в корпоративных системах хранения, за редкими исключениями,

были недостижимой экзотикой, то в 2009 году цены на них стали вполне

приемлемыми даже для небольших компаний, и это, конечно же, не

предел. В дальнейшем популярность таких решений будет только расти.

Если мы уже коснулись сегмента СХД, то отметим, что в прошлом году

на украинском рынке заметно активизировалась компания Hitachi Data

Systems. Прошедший

год был богат всевозможными событиями как рыночного, так и

технологического характера. Например, можно отметить повышение

спроса на СХД с твердотельными (SSD) дисками. Если раньше такие

носители в корпоративных системах хранения, за редкими исключениями,

были недостижимой экзотикой, то в 2009 году цены на них стали вполне

приемлемыми даже для небольших компаний, и это, конечно же, не

предел. В дальнейшем популярность таких решений будет только расти.

Если мы уже коснулись сегмента СХД, то отметим, что в прошлом году

на украинском рынке заметно активизировалась компания Hitachi Data

Systems.

Кризис, однако,

ударил по всем без исключения производителям и, естественно, по их

партнерам. Тем не менее эффект от такого удара компании ощутили

поразному. Мы, например, за счет того, что имеем в портфеле

предложений продукцию большинства известных производителей, а также

за счет присутствия в различных сегментах рынка (от SOHO до

Enterprise) смогли, в основном, сохранить свои позиции. В то же

время есть много примеров диаметрально противоположного подхода.

Некоторые компании смогли удержаться на рынке благодаря узкой

специализации (предлагая и поддерживая какие-то уникальные продукты)

или обслуживанию нескольких крупных потребителей.

В целом же

компании-заказчики сократили свои бюджеты в два-четыре раза по

сравнению с «докризисным» периодом. Если раньше, например, был

ИТ-бюджет, который надо было освоить в течение года, то теперь

заказчик имеет в распоряжении мало того, что гораздо меньшие суммы,

но и их фактически нет в наличии. Получается некий «потенциальный

бюджет», который может и не стать реальным, или, как вариант, деньги

могут прийти с большой задержкой. И в таких условиях работала в 2009

году (и продолжает работать сегодня) большая часть украинского

ИТ-рынка. Но выбирать не приходится – условия работы существенно

ужесточились! Ведь проектов и денег стало меньше, а «интеграторов»,

как ни странно, больше. Сфера интеграции еще более-менее

благополучна именно за счет своей комплексности, поэтому все больше

компаний хотят в нее войти.

Кроме того, многие

крупные холдинги начали организовывать собственные интеграторские

подразделения или отдельные специализированные компании, что также

стало следствием стремления к экономии. То есть если раньше

какой-нибудь крупный холдинг мог полностью отдать создание и

обслуживание своей ИТ-системы внешнему интегратору, то теперь многие

предпочитают справляться собственными силами там, где это возможно.

Это, кстати, привело к тому, что возросла роль небольших

ИТ-компаний. Теперь заказчик зачастую предпочитает не обращаться к

крупному интегратору, а находить подрядчиков на те или иные

подсистемы самостоятельно. В результате на большом проекте может

работать множество независимых организаций, каждая из которых

действует только в своей узкой сфере.

К тому же круг

потенциальных клиентов значительно сузился. Финансовый сектор,

который на протяжении нескольких лет был одним из крупнейших

потребителей ИТ в Украине, как известно, пребывает сегодня в сложном

положении. Как следствие, его роль в заказах существенно

сократилась. Похожая ситуация в промышленном и государственном

секторах – многие проекты и крупные государственные программы

свернуты или заморожены. Меньше других пострадал

телекоммуникационный сегмент – в 2009 году там были осуществлены

наиболее крупные проекты. Ощутимые проекты были также и у

телевизионных компаний – кто-то уже переходит на цифровое

телевещание, а кто-то готовит свою инфраструктуру к такому переходу.

В любом случае здесь ощущается спрос на серверы и СХД.

Кстати, хотелось бы

отметить, что, по моему мнению, наиболее сильно от кризиса на

украинском рынке серверов и СХД пострадал сегмент решений именно

среднего уровня (middle range). Устройства начального уровня как

продавались массово, так и продаются; системы же старшего дивизиона

достаточно сложные и дорогие, поэтому их продажа и внедрение

растягивается по времени, да и деньги на несколько крупных проектов

так или иначе в масштабах страны находятся. А вот средний сегмент

оказался как бы в «вакууме финансирования». В результате там, где

еще недавно предполагалась установка СХД среднего уровня, реально

устанавливают систему нижнего сегмента.

Тем не менее

положительные тенденции на рынке однозначно присутствуют. Не могу

говорить за всех, но с лета 2009 года наша компания начала ощущать

постепенное возрождение рынка, которое все более отчетливо

наблюдалось в третьем и четвертом кварталах. Будем надеяться, что

данная тенденция сохранится (если не будет существенных колебаний

валютного курса), и 2010-й станет годом возрождения украинского

рынка ИТ.

|

|

Рынок не столько

сокращается,

сколько

трансформируется

В определенной мере 2009 год можно назвать годом

«противостояния титанов» – за счет слияний и поглощений основные

игроки на мировом рынке стремились усилить свои позиции и предложить

рынку свою собственную модель развития. Так, Cisco Systems сначала

предложила модель UCS (Unified Computing System), а в ноябре

совместно с EMC и VMware организовала коалицию Virtual Computing

Environment. Результатом этой совместной работы стала Vblock –

полностью интегрированная, протестированная, проверенная и готовая к

работе и развитию инфраструктура, включающая сетевые и

вычислительные технологии, технологии виртуализации, хранения,

безопасности и управления от компаний Cisco, EMC и VMware. НР, в

свою очередь, для усиления собственных позиций в области сетевого

оборудования купила компанию 3Com. Также для того, чтобы

противостоять Cisco, компания Brocade приобрела Foundry Networks и

подписала ряд OEM-соглашений с IBM и Motorola. Еще одним важным

событием в 2009 году стала покупка компанией Oracle компании Sun

Microsystems. Эта сделка только завершена, но совершенно очевидно,

что в ближайшем будущем она окажет влияние на расстановку сил на

рынке серверов и СХД.

В определенной мере 2009 год можно назвать годом

«противостояния титанов» – за счет слияний и поглощений основные

игроки на мировом рынке стремились усилить свои позиции и предложить

рынку свою собственную модель развития. Так, Cisco Systems сначала

предложила модель UCS (Unified Computing System), а в ноябре

совместно с EMC и VMware организовала коалицию Virtual Computing

Environment. Результатом этой совместной работы стала Vblock –

полностью интегрированная, протестированная, проверенная и готовая к

работе и развитию инфраструктура, включающая сетевые и

вычислительные технологии, технологии виртуализации, хранения,

безопасности и управления от компаний Cisco, EMC и VMware. НР, в

свою очередь, для усиления собственных позиций в области сетевого

оборудования купила компанию 3Com. Также для того, чтобы

противостоять Cisco, компания Brocade приобрела Foundry Networks и

подписала ряд OEM-соглашений с IBM и Motorola. Еще одним важным

событием в 2009 году стала покупка компанией Oracle компании Sun

Microsystems. Эта сделка только завершена, но совершенно очевидно,

что в ближайшем будущем она окажет влияние на расстановку сил на

рынке серверов и СХД.

К ключевым

технологическим событиям прошлого года можно отнести развитие

технологии Cloud Computing, выход новых процессоров Intel Xeon

(Nehalem) и начало широкого использования SSD производителями

серверов и СХД.

Тем не менее самое

существенное влияние на мировой, и особенно украинский рынок оказал

финансово-экономический кризис. По оценкам аналитиков, украинский

рынок серверов и СХД в 2009 году сократился по сравнению с 2008

годом более чем в два раза. Большинство заказчиков уменьшили бюджеты

на развитие и заняли выжидательную позицию.

О результатах и

тенденциях прошедшего 2009 года можно говорить в разрезе динамики

продаж по различным продуктовым группам. Но эти данные публикуются

профильными компаниями, и структура наших продаж в целом с ними

схожа. Мне бы хотелось посмотреть на результаты прошедшего года

несколько иначе. Основной негативной тенденцией, определившей

психологию покупателя в минувшем году на украинском ИТ-рынке, можно

считать сокращение ИТ-бюджетов. Но эту тенденцию можно рассматривать

и в другом ракурсе. Стоит говорить не о сокращении рынка, а о его

трансформации. Рынок стал по-другому «покупать». Если в 2007-2008

годах к основным критериям при выборе ИТ-проектов можно было отнести

наращивание вычислительной мощности, увеличение объемов хранения,

технологические инновации, увеличение количества предлагаемых

ИТ-сервисов, то в 2009 году – это оптимизация ИТ-инфраструктуры,

снижение капитальных и эксплуатационных затрат при сохранении

требуемых параметров надежности, доступности и безопасности.

Благодаря тому, что «Ситроникс ИТ» вовремя предложил такие решения,

мы сумели сохранить свои рыночные позиции.

Еще одним

существенным фактором, оказавшим влияние на расстановку сил на

украинском рынке, стало сокращение государственных закупок. Как

следствие, компании, ориентированные в основном на работу в этом

сегменте, сильно пострадали от негативных рыночных условий.

Но вне зависимости

от сложившейся экономической и рыночной ситуации объемы хранимой и

обрабатываемой информации неуклонно растут. С этой точки зрения

спрос на серверы и СХД будет оставаться стабильным. Можно говорить

даже о потенциальном росте сегмента на 15–20% в 2010 году. Также во

втором полугодии сыграет свою роль фактор отложенного спроса. Если

говорить о рынке в разрезе проектов, то в текущем году по-прежнему

будет повышенный интерес к проектам по централизации и оптимизации

ИТ-инфраструктуры. Такие проекты должны обеспечить устойчивый спрос

на блейд-системы архитектуры х86 и СХД среднего класса. Из новых

решений можно отметить растущий интерес к виртуальным ленточным

библиотекам и системам дедуплекации данных.

|

|

ИТ-рынок Украины

отражает мировые тенденции

Ощутимой тенденцией на украинском ИТ-рынке в прошлом году

стало появление множества небольших фирм, основанных зачастую

выходцами из крупных компаний. Дело в том, что в связи с ухудшением

экономической ситуации и снижением доходов большие компании,

естественно, сократили свои расходы, в том числе на зарплату

сотрудникам. При этом в первую очередь начали урезать ставки

наиболее высокооплачиваемым управленцам. За время относительного

экономического благополучия в стране люди, особенно руководители,

привыкли к сравнительно высоким ставкам (часто необоснованно

завышенным). Когда же доходы сократились, наиболее амбициозные

сотрудники начали уходить в собственный бизнес. Такую ситуацию я

предсказывал год назад, и пока что прогнозы сбываются.

Ощутимой тенденцией на украинском ИТ-рынке в прошлом году

стало появление множества небольших фирм, основанных зачастую

выходцами из крупных компаний. Дело в том, что в связи с ухудшением

экономической ситуации и снижением доходов большие компании,

естественно, сократили свои расходы, в том числе на зарплату

сотрудникам. При этом в первую очередь начали урезать ставки

наиболее высокооплачиваемым управленцам. За время относительного

экономического благополучия в стране люди, особенно руководители,

привыкли к сравнительно высоким ставкам (часто необоснованно

завышенным). Когда же доходы сократились, наиболее амбициозные

сотрудники начали уходить в собственный бизнес. Такую ситуацию я

предсказывал год назад, и пока что прогнозы сбываются.

Вместе с тем многие

известные компании существенно сворачивают свою деятельность или

проводят реорганизацию. В Украине, например, в этом контексте можно

назвать МКС, «Диавест», «Пирит». На мировом рынке тоже произошли

ощутимые подвижки. Вспомним хотя бы, что Oracle приобрела Sun

Microsystems,

а Rackable

Systems купила

Silicon Graphics.

Среди не столь громких покупок, больше известных в узких кругах,

стоит отметить уход с рынка такого производителя, как Quadrix, и

приобретение компанией QLogic разработчика решений для интерконнекта

– PathScale. Молодая (основана в 2003 году) и амбициозная

компания-разработчик суперкомпьютеров SiCortex в прошлом году

объявила о сворачивании всех своих разработок и фактически

выставлена на продажу.

Компании пытаются

выжить на рынке, это выражается, например, в том, что известные

мировые производители серверов и СХД понижают цены на свою продукцию

для потребителя, но делают это в основном за счет уменьшения маржи

между партнерской ценой и ценой для конечного заказчика. Таким

образом, огромное число некрупных украинских партнеров вынуждены

торговать техникой практически «в ноль». Зарабатывать при этом

приходится на сервисном обслуживании, дополнительных услугах,

смежных товарах и т.д. Не столь широко известные торговые марки

(т.н. бренды «Б») также пытаются удешевить свою продукцию, однако

делают они это преимущественно за счет специальных предложений.

Например, Xyratex предлагает к продаже СХД без жестких дисков, чего

раньше не делала. Сокращения расходов ищут также и в сворачивании

или приостановке не самых главных программ. К примеру, Intel

отложила на неопределенный срок выход Larrabee – нового

многоядерного процессора, который должен был быть представлен в 2010

году. Среди других тенденций стоит отметить то, что в прошедшем году

со стороны потенциальных заказчиков ощущался рост интереса к

решениям для виртуализации СХД и вычислительной инфраструктуры.

Причем во многих случаях интерес перерастал в реальные проекты. К

слову сказать, в своей компании мы давно и успешно используем

всевозможные средства виртуализации. Удобство и экономическая

эффективность такого подхода для нас очевидны. В мировом масштабе

также растет интерес к «облачным» и grid-вычислениям. В прошлом году

в Украине была утверждена Государственная программа внедрения и

применения грид-технологий на ближайшие пять лет. Несмотря на то что

в прошлом году в нашей стране не было построено ни одного нового

суперкомпьютера (в то время как, например, в России в числе прочих

проектов создана вычислительная система, которая заняла 12-е место в

последней редакции рейтинга ТОР500), действующие кластеры, которых

насчитывается несколько десятков, стали использоваться более

эффективно. В том числе решаются задачи физики высоких энергий,

плазмы, физики твердого тела, астрономии, биофизики, биологии, и

т.д. Кроме того, кластеры НАНУ вовлечены в процесс обработки

результатов CERN, полученных на Большом адронном коллайдере.

Однако, несмотря на

сложную ситуацию как на ИТ-рынке в целом, так и в сегменте

суперкомпьютерных вычислений, «Юстар» продолжает разработку

собственных решений. Так, в 2009 году мы первыми из украинских

разработчиков спроектировали и сейчас уже представили то, что во

всем мире называется «персональный супер-компьютер» – мощную

вычислительную систему на базе процессоров Nvidia Tesla в компактном

корпусе, размеры которого сопоставимы с габаритами ПК.

|

|

Нам поможет

«Евро»

Наша компания начала заниматься направлением серверов и СХД

относительно недавно – только в 2008 году «Мегатрейд» стал

дистрибьютором техники IBM в Украине, тем не менее мы чувствуем, что

это очень перспективный для нас сегмент. Невзирая на мнение о том,

что условием успеха на нашем рынке является многовендорность, наша

практика показывает, что это не всегда верно: главное то, как

построен бизнес.

Наша компания начала заниматься направлением серверов и СХД

относительно недавно – только в 2008 году «Мегатрейд» стал

дистрибьютором техники IBM в Украине, тем не менее мы чувствуем, что

это очень перспективный для нас сегмент. Невзирая на мнение о том,

что условием успеха на нашем рынке является многовендорность, наша

практика показывает, что это не всегда верно: главное то, как

построен бизнес.

В 2009 году

ощущалось сокращение доли госзакупок, где традиционно сильны позиции

IBM, но нам все же удалось сохранить положительную динамику

развития. Наиболее популярными типами серверов были одно- и

двухюнитовые стоечные модели на базе процессоров Intel Xeon.

В сфере СХД спросом

пользовались в основном системы начального (по меркам IBM) и

среднего уровня – серии DS3200, 3400, 3950. Отмечу, что заказчиков,

в том числе, привлекало то, что СХД IBM поддерживают одновременную

установку жестких дисков SAS и SATA. Кроме того, со стороны

заказчика мы ощущаем стойкий интерес к блейд-серверам. Следует

заметить, что в 2009 году более активно стали действовать локальные

сборщики серверов. Но эта активность ощущалась только в отдельных

сегментах. В крупных проектах объективно доминировали мировые

бренды.

Экономическая

ситуация в 2009 году, конечно же, была сложной, но уже 2010-й должен

стать годом подъема. Дело в том, что грядет Евро-2012, а это значит,

что как минимум в крупных городах должна быть построена современная

ИТ-инфраструктура – на стадионах, в гостиницах, государственных

учреждениях, силовых структурах (обеспечивающих безопасность

чемпионата) и т.д. В 2011 году что-либо начинать будет уже поздно,

тогда проекты должны будут развиваться и завершаться, а вот 2010-й –

самое время для начала крупных внедрений.

Еще одним

локомотивом, который может вытянуть ИТ-отрасль Украины из

затянувшегося кризиса, по моему мнению, станет телекоммуникационный

сегмент, в том числе операторы мобильной связи, переходящие на сети

нового поколения, интернет-провайдеры, а также операторы цифрового

телевидения. Сейчас бурно развивается рынок операторов Интерне-та,

им тоже нужны серверы и системы хранения данных. При этом тенденция,

как мне кажется, напоминает ситуацию 3–4-летней давности с рынком

коммутаторов. В начале небольшие провайдеры покупали самые недорогие

решения (семейства «лишь бы работало»), но по мере развития

постепенно заменяли эти устройства на модели мировых производителей.

Нечто похожее сейчас наблюдается в сегменте серверов и СХД.

|

|

В 2010 году

ожидаем возрождения ИТ-рынка

Главными

технологическими событиями 2009 года я бы назвал появление

процессоров Intel Xeon новой архитектуры Nehalem и выпуск серверов

на их основе. Новое поколение наших вычислительных систем показало

увеличение производительности по сравнению с моделями предыдущего

поколения в среднем в 2–2,5 раза. В первой половине года, когда

ситуация на украинском рынке была особенно сложной и у многих

заказчиков фактически не было денег для развития своих ИТ-систем,

вырос интерес к «облачным» вычислениям и всевозможным решениям для

виртуализации. Но уже начиная со второй половины 2009 года, когда

ситуация стабилизировалась и у клиентов появились реальные бюджеты,

интерес к такого рода продуктам вернулся на прежний уровень с

одновременным увеличением продаж аппаратных решений. Главными

технологическими событиями 2009 года я бы назвал появление

процессоров Intel Xeon новой архитектуры Nehalem и выпуск серверов

на их основе. Новое поколение наших вычислительных систем показало

увеличение производительности по сравнению с моделями предыдущего

поколения в среднем в 2–2,5 раза. В первой половине года, когда

ситуация на украинском рынке была особенно сложной и у многих

заказчиков фактически не было денег для развития своих ИТ-систем,

вырос интерес к «облачным» вычислениям и всевозможным решениям для

виртуализации. Но уже начиная со второй половины 2009 года, когда

ситуация стабилизировалась и у клиентов появились реальные бюджеты,

интерес к такого рода продуктам вернулся на прежний уровень с

одновременным увеличением продаж аппаратных решений.

Ощутимо изменился в

кризисный период и сегмент СХД. Если системы старшего уровня

продавались более-менее стабильно, то в диапазоне начального

(low-end) и среднего (middlerange) класса отмечен спад. Одной из

причин является все еще недостаточно развитая ИТ-культура в сегменте

SMB и стремление к сиюминутной выгоде. Нередки случаи, когда клиент

выбирает систему, руководствуясь только ценовым параметром, не

придавая решающего значения ее функциональности, надежности, уровню

сервисной поддержки и т.д. Зачастую компании просто не уверены в

своем положении и не рискуют вкладывать деньги в решения,

рассчитанные на перспективу.

Негативным рыночным

фактором является низкая активность банков – без кредитов бизнес в

стране развивается вяло (и, соответственно, так же развиваются ИТ).

В то же время сегмент SMB ни в коем случае нельзя сбрасывать со

счетов, поскольку он обладает огромным экономическим потенциалом, в

том числе из-за отложенного спроса.

Тем не менее

Hewlett-Packard сумела в целом сохранить свое лидирующее положение

на рынке серверов и СХД. В 2009 финансовом году (закончился

31.10.2009) совокупный доход компании в мире составил $114,6 млрд.,

что по-прежнему является самым высоким показателем в ИТ-отрасли,

заметно опережая доход ближайшего конкурента. Показанный результат

на 3% меньше, чем в 2008-м, но надо принять во внимание, что

финансовый год HP захватил наиболее тяжелые для отрасли месяцы –

ноябрь и декабрь 2008 года – и не включил ноябрь и декабрь 2009

года, которые, наоборот, были весьма успешными. По результатам 2010

года ожидаемый уровень дохода НР должен составить $118–119 млрд.

Отметим, что

продажи серверов в Украине претерпели некоторые структурные

изменения, например, на 3–5% (т.е. примерно до 33%) выросло

количество систем, проданных в пьедестальном исполнении, доля

блейд-серверов составила около 10% (что почти вдвое больше, чем год

назад), остальное – стоечные системы. Компания Hewlett-Packard

сохранила за собой позицию лидера, в третьем квартале 2009 года ее

доля на отечественном рынке достигла 50,2%. В прошлом году продажи

блейд-серверов HP относительно небольшим украинским компаниям стали

обычным явлением, таким образом, «лезвия» уже реально пришли в

сегмент SMB. Кроме того, в 2009 году Hewlett-Packard вывела на

мировой и украинский рынки новые СХД типа SAN под торговой маркой HP

LeftHand (в конце 2008-го НР купила разработчика и производителя СХД

компанию LeftHand Networks за $360 млн.).

В текущем году мы

ожидаем постепенного возрождения экономики и, как следствие, роста

отечественного серверного рынка на 10%, хотя по объему на

докризисный уровень рынок выйдет еще не скоро. Мы планируем рост

продаж своих серверных решений на 15%. Кроме того, с выходом новых

версий Intel Xeon для 4–8-процессорных серверов и очередной версии

Itanium компания HP обновит и расширит модельный ряд собственных

серверных решений, рассчитывая еще больше усилить свое влияние во

всех сегментах рынка.

|

|

Рынок

RISC-серверов напоминает

рынок

мейнфреймов несколько лет назад

Украинский рынок в 2009 году переживал существенный

спад, особенно в первом и втором кварталах. Тем не менее два

последующих квартала более-менее выровняли ситуацию. Это было

связано главным образом с тем, что те из действующих или

потенциальных заказчиков, кто не способен был выжить в новых

условиях, ушли с рынка. Те же, кто остался, пришли к осознанию того

факта, что все равно надо как-то развивать свою деятельность, в том

числе и за счет ИТ.

Основным событием

на серверном рынке для нас стало приобретение японской компанией

Fujitsu 100% СП Fujitsu Siemens Computers и последовавшее

преобразование в Fujitsu Technology Solutions. Как следствие

расширилась география нашего присутствия. Если FSC работала в

основном в регионе EMEA, то FTS – это подразделение в составе

глобальной корпорации Fujitsu. И если для Siemens направление,

которое развивало FSC, не было основным, то технологические решения

для Fujitsu – это почти половина всего оборота. Кроме того, в наш

состав вошло также подразделение Fujitsu Services, занимающееся

системной интеграцией и обслуживанием ИТ-систем по всему миру. Таким

образом, мы ожидаем усиления своих позиций в Украине, в том числе на

рынке предоставления ИТ-услуг. Хотя, вряд ли, конечно, подразделение

Fujitsu Services будет в ближайшее время конкурировать с местными

компаниями, поскольку оно нацелено в основном на обслуживание

глобальных клиентов Fujitsu, имеющих офисы в Украине. Кроме того, в

связи с переходом в состав японской компании у нас обновится

модельный ряд СХД. Если раньше многие из наших систем производились

по ОЕМ-соглашениям с нашими партнерами, например, с EMC, то сейчас

мы постепенно переводим большую часть своей линейки на продукцию

Fujitsu.

Что касается

основных технологических и рыночных тенденций, замеченных в 2009

году, стоит отметить все более ощутимую миграцию серверного рынка в

сторону платформы х86. Ситуация с RISC-системами напоминает

положение, которое сложилось в свое время на рынке мейнфреймов.

Сегмент RISC-серверов сегодня еще не испытывает трудностей – он

глобален, имеет миллионы клиентов и миллиардные обороты, но, тем не

менее, он находится в состоянии стагнации. В то же время процессоры

на базе архитектуры х86 стремительно наращивают свои возможности,

все более вытесняя с рынка RISC-архитектуру. При этом надежность и

отказоустойчивость решений на базе серверов х86 сегодня зачастую

могут быть как минимум не ниже, чем у RISC-серверов. Поэтому FTS в

сегменте решений начального и среднего уровней активно развивает

направление серверов стандартной архитектуры, при этом не забывая

разработки на базе собственного RISC-процессора SPARC – этот сегмент

у нас также поддерживается и развивается (кстати, как и мейнфреймы,

на рынке которых мы занимаем второе место).

Одним из наиболее

перспективных на сегодняшний день я считаю направление

блейд-серверов – все мировые производители разрабатывают, производят

и постоянно развивают системы этого типа. Мы, естественно, не

исключение и в ближайшее время представим очередную эволюцию данного

направления. Кроме того, нельзя обойти вниманием один из главных, по

моему мнению, технологический тренд ближайшего времени –

виртуализацию серверных ресурсов, данных и клиентских систем.

Отметим, что в 2009 году лидер этого сегмента компания VMware

выпустила ряд обновлений своего ПО. В то же время вместе с

распространением ОС Windows Server 2008 растет популярность

платформы для виртуализации Microsoft Hyper V.

|

№ 1 (март) 2010 |

|